読み物

遺贈認定NPO法人NPO会計税務家ネットワーク理事長 一般社団法人 全国レガシーギフト協会理事 税理士 脇坂 誠也「遺贈寄付の税務(11回目)」

米国における遺贈寄付の現状と制度の特徴

―信託と税制が支える「計画寄付」の文化―

米国は、世界最大規模の寄付市場を持つ国です。民間寄付の総額は年間約6,000億ドル(94兆8,000億円*1)にのぼり、そのうち遺贈寄付(Bequest Giving)も重要な位置を占めています。近年の統計によれば、米国における遺贈寄付の年間規模は約460億ドル(7兆2,680億円)とされており、景気変動の影響を受けながらも、長期的には安定した水準を維持しています*2 。

遺言だけでない、米国の遺贈寄付

日本や英国では、遺贈寄付というと「遺言による寄付」を思い浮かべることが多いですが、米国ではそれに加えて、信託や受取人指定を活用した計画寄付(Planned Giving)が広く普及している点に特徴があります。

もちろん、遺言(Will)によって公益団体に財産を遺贈するケースも多いですが、富裕層を中心に、生前から寄付を組み込んだ資産設計が行われることが一般的です。とりわけ、退職年金口座(IRA)や生命保険の受取人を公益団体に指定する方法は、手続きが簡便で税務上の説明もしやすいため、遺贈寄付の有力な手段となっています。

米国の遺産税と遺贈寄付

米国の相続課税は、日本と異なり「遺産税方式」を採用しています。すなわち、相続人ごとに課税するのではなく、被相続人の遺産全体に対して課税する仕組みです。

*1 1ドル158円で換算

*2 Giving USA 2025: U.S. charitable giving grew to $592.50 billion in 2024, lifted by stock market gains

https://givingusa.org/giving-usa-2025-u-s-charitable-giving-grew-to-592-50-billion-in-2024-lifted-by-stock-market-gains/

遺産税の最高税率は40%ですが、基礎控除額が非常に高く、2026年には1,500万ドル(23億7,000千万円)とされています*3 。このため、遺産税が実際に課されるのは、超富裕層に限られています。

この遺産税の計算において、公益団体への遺贈は全額控除されます。つまり、遺言などにより公益団体へ財産を寄付した場合、その部分は課税遺産から差し引かれます。

所得税と寄付金控除の強力なインセンティブ

米国の遺贈寄付を理解するうえで重要なのは、遺産税よりもむしろ所得税における寄付金控除の仕組みです。

米国では、個人が公益団体(パブリック・チャリティ)に寄付をした場合、一定の限度内で所得から寄付金を控除することができます。さらに、不動産や株式などの含み益のある現物資産を寄付しても、日本のような「みなし譲渡課税」が原則として生じません。含み益資産を売却すれば課税されるキャピタルゲイン税を回避しつつ、資産の時価を基準とした寄付金控除を受けられることは、資産家にとって非常に大きなインセンティブとなっています。

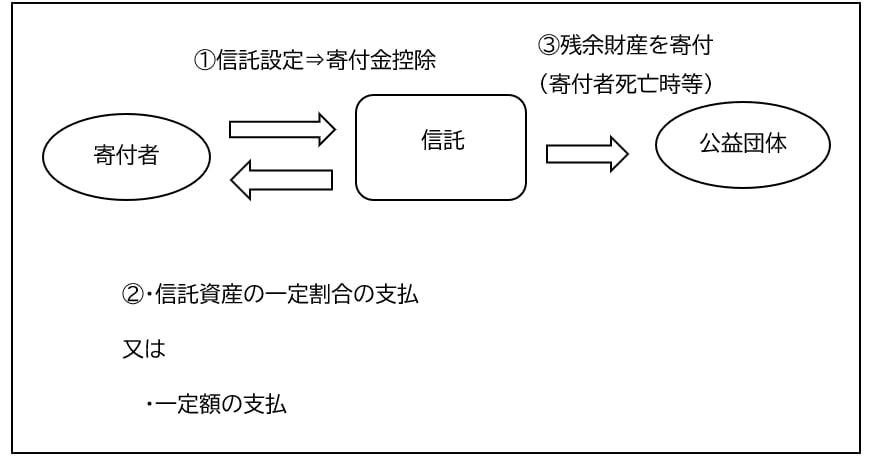

チャリタブル・リメインダー・トラスト(CRT)

米国の遺贈寄付を語るうえで欠かせない制度が、チャリタブル・リメインダー・トラスト(CRT)です。CRTは、生前に資産を信託に拠出し、一定期間または生存中は寄付者やその家族が収益を受け取り、最終的に残余財産を公益団体に帰属させる仕組みです。

この制度の特徴は、老後の生活資金を確保しながら、将来の遺贈寄付をあらかじめ組み込める点にあります。さらに、将来公益団体に帰属する残余財産の現在価値については、信託設定時に所得税の寄付金控除を受けることができます。つまり、遺贈寄付を予定している財産について、生前から税制上のメリットを享受できるのです。

*3 IRS:

https://www.irs.gov/newsroom/irs-releases-tax-inflation-adjustments-for-tax-year-2026-including-amendments-from-the-one-big-beautiful-bill?utm_source=chatgpt.com

CRTの仕組み

日本への示唆

英国が遺産税を通じて遺贈寄付を後押ししているのに対し、米国では、信託制度と所得税の寄付金控除を組み合わせることで、遺贈寄付を「生前から設計する文化」を育ててきたと言えます。

日本においても、特定寄付信託などの制度は存在しますが、米国のCRTのように、生前の寄付インセンティブと老後資金の安心を同時に実現する仕組みには至っていません。高齢者が安心して資産の一部を社会に託せる制度設計は、今後の日本においても重要な課題ではないでしょうか。

遺贈寄付は、単なる「死後の寄付」ではなく、人生の最終段階における社会参加の一形態です。米国の事例は、税制と制度設計によって、その選択を後押しすることが可能であることを示しています。