読み物

遺贈認定NPO法人NPO会計税務家ネットワーク理事長 一般社団法人 全国レガシーギフト協会理事 税理士 脇坂 誠也「遺贈寄付の税務(8回目)」

現物寄付の制度と利用状況の紹介

前々回と前回にわたり、みなし譲渡所得税が非課税となる「租税特別措置法第40条」についてご紹介しました。前々回は「一般特例」、前回は「承認特例」の制度について説明しました。今回は、これらの制度がどの程度利用されているのか、国税庁の資料をもとに見ていきます。

使用するデータは、国税庁「事務年報」に記載されている「寄附財産に係る譲渡所得の非課税承認事務」からのものです。

(出典:https://www.nta.go.jp/about/introduction/torikumi/jimunenpo/index.htm)

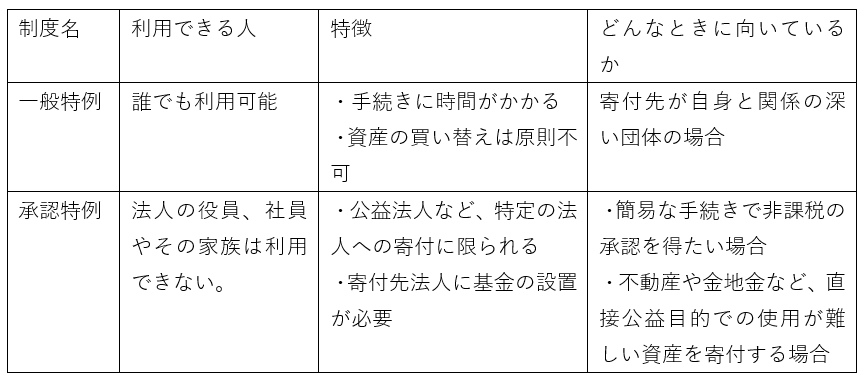

1.一般特例と承認特例について

土地や株式などの資産を非営利団体に寄付をするときには、たとえ売らなくても「譲渡した」とみなされ、所得税(みなし譲渡所得税)がかかることがあります。

しかし、一定の要件を満たすと、この税金がかからなくなる制度があります。それがみなし譲渡所得税の非課税規定である、「一般特例」と「承認特例」と呼ばれています。 両者の違いを比較してみます。

たとえば、金(ゴールド)をそのまま団体に渡しても、そのままでは事業に使うことができず、一般特例を受けることはできません。しかし承認特例を利用すれば、団体が金を売却して使いやすい資産(有価証券等)に換え、その運用益を公益目的の事業に活用できます。

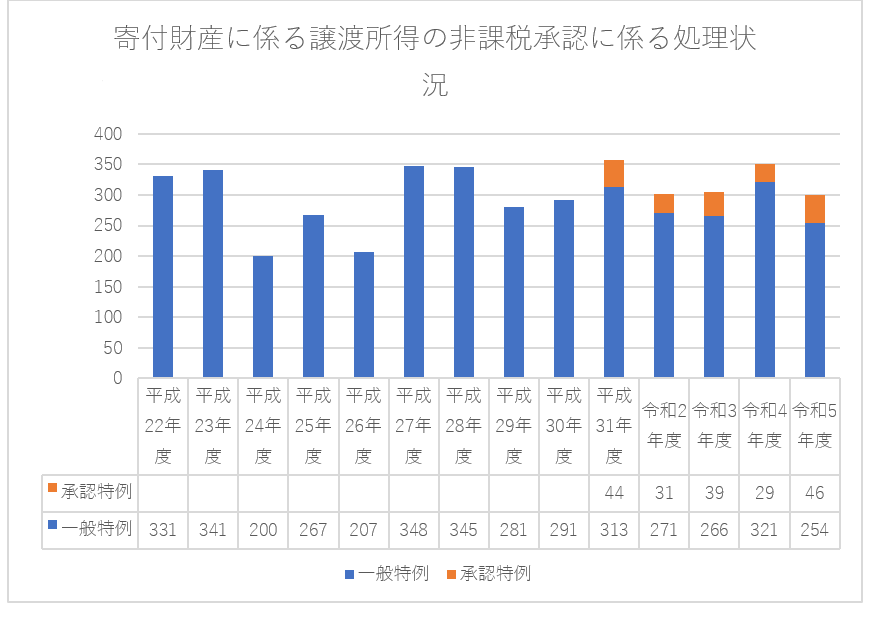

2.制度はどれくらい使われているか

国税庁の資料によると、

・一般特例は毎年約300件ほど使われていて、安定した利用があります。

・承認特例は制度が導入された平成31年度以降、年間30〜50件程度と、まだ少ない状況です。

承認特例は柔軟性がある反面、次のような制約があります。

(1)使える団体が限られている(公益法人、学校法人など)

(2)団体が「基金」という仕組みを持っている必要がある

(3)売却したお金をそのまま事業に利用することはできない(これは一般特例も同様)

こうした理由から、利用が広がりにくい面もあるのではないかと思います。

3.これからの可能性

不動産や有価証券、金などの現物資産による寄付は、特に高額な寄付(大口寄付)で今後増加が見込まれます。

一般特例よりも承認特例の方が柔軟で使いやすいケースも多く、制度を知っているかどうかが、活用の鍵を握ります。

制度に対する理解が広まり、制度を使える団体が増えていけば、現物資産の寄付はより身近な選択肢になるかもしれません。