読み物

遺贈認定NPO法人NPO会計税務家ネットワーク理事長 一般社団法人 全国レガシーギフト協会理事 税理士 脇坂 誠也「遺贈寄付の税務(6回目)」

みなし譲渡所得税の対策(その3)

遺贈寄付において、不動産や株式、金地金などの現物資産を寄付すると、みなし譲渡所得税が課税される場合があります。この税負担を軽減するための方法について、これまで解説してきました。

今回は、「租税特別措置法第40条」 に基づき、みなし譲渡所得税が非課税となる制度について説明します。

みなし譲渡所得税には、「一般特例」の制度と「承認特例」の制度がありますが、今回は「一般特例」の制度について説明をします。

1.制度の概要

個人が不動産や株式などの資産を法人に寄付すると、寄付時点の時価で譲渡があったものとみなされ、寄付者はその資産の取得時から寄付時までの値上がり益(譲渡所得)に対して所得税を支払わなければなりません。

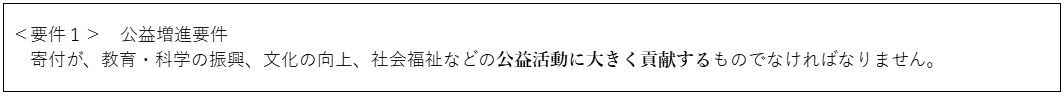

ただし、これらの資産を公益法人等に寄付した場合において、その寄付が教育又は科学の振興、文化の向上、社会福祉への貢献その他公益の増進に著しく寄与することなど一定の要件を満たすものとして国税庁長官の承認を受けたときは、みなし譲渡所得税は非課税とされます。

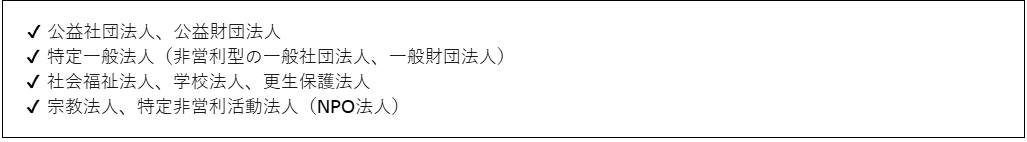

2.非課税の対象となる法人

この特例を適用できる法人は、以下のような法人です。 上記の通り、適用対象法人は、公益社団法人、公益財団法人や認定NPO法人などに限らず、非営利徹底型の一般社団法人・一般財団法人や認定を受けていないNPO法人、宗教法人でも適用を受けることが可能です。ただし、任意団体(法人格のない団体)には適用されません。

上記の通り、適用対象法人は、公益社団法人、公益財団法人や認定NPO法人などに限らず、非営利徹底型の一般社団法人・一般財団法人や認定を受けていないNPO法人、宗教法人でも適用を受けることが可能です。ただし、任意団体(法人格のない団体)には適用されません。

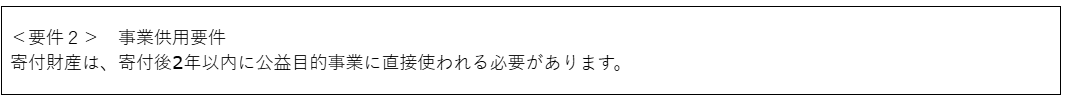

3.承認を受けるための要件

国税庁長官の承認を受けるには、以下のすべての要件を満たす必要があります。 具体的には、以下の基準が設けられています。

具体的には、以下の基準が設けられています。

① 公益目的事業の規模が一定以上であること

② 特定の者に偏らず公平に公益を分配していること

③ 公益目的活動による対価が事業の遂行上直接必要な経費と比較して過大でないこと

④ 法令違反がないこと

<適用されないケース>

・不動産を一般の人に賃貸し、その賃貸収入を公益事業に使う場合

・株式を売却し、その売却代金を公益事業に使う場合

・建物を売却し、売却代金を公益事業に使う場合

<適用されるケース>

・寄付された建物を、環境保全活動を行う事務所として直接利用する

・株式の配当金が公益事業に使われる(ただし、定期的に収益が発生しない場合は要件を満たさない)

4. 承認を受けるための手続き

国税庁長官の承認を受けるには、寄付の日から4か月以内に、寄付者の納税地を管轄する税務署に申請する必要があります。

<提出書類> 租税特別措置法第40条の規定による承認申請書

<特例> もし寄付が 11月16日~12月31日 に行われた場合、翌年の所得税の確定申告期限 までに申請します。

<遺言による寄付の場合> 相続人または包括受遺者が申請を行います。

5.まとめ

みなし譲渡所得税の非課税制度は、資産を受け取った団体がその資産を売却する場合には適用されません。この制度が使えるのは、寄付された資産をそのまま公益目的の事業に直接活用する場合に限られます。そのため、実際に適用できるケースは限られてきます。

例えば、

・含み益が多額にある不動産を受け取った団体が、活動拠点としてそのまま利用する場合

・大幅に値上がりした株式を売却せず、団体がそのまま保有し続ける場合 といったケースでは、この特例を活用することが有効なケースがあります。

今回ご紹介したのは、みなし譲渡所得税の 「一般特例」 ですが、使い勝手が悪いため 「承認特例」 という新しい制度が設けられました。次回は、その「承認特例」について詳しく解説します。