読み物

遺贈認定NPO法人NPO会計税務家ネットワーク理事長 一般社団法人 全国レガシーギフト協会理事 税理士 脇坂 誠也「遺贈寄付の税務(3回目)」

不動産や株式等を遺贈寄付した場合の取扱い(みなし譲渡課税)

前回までは、現預金を遺贈寄付した場合の取扱いについて解説をしましたが、今回から、不動産や株式、金地金など(以下、「不動産等」とします)の現物資産を遺贈寄付した場合の課税上の取り扱いについて解説していくことにします。

遺贈寄付は、現預金の寄付であれば通常の寄付とそれほど大きな違いがあるわけではなく、難易度はそれほど高くありませんが、不動産等の現物資産を寄付する場合には、受遺団体の手続きも、課税上の取扱いも複雑になり、難易度が高まります。

1.みなし譲渡課税とは

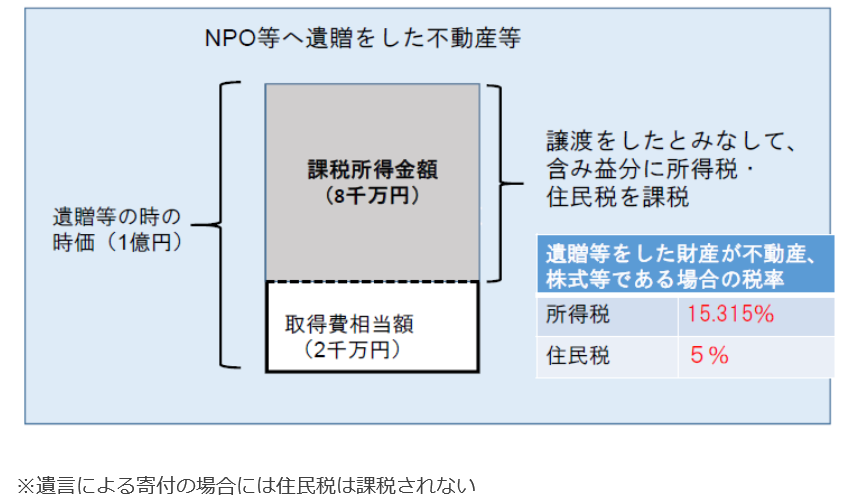

みなし譲渡課税とは、個人がその有する資産を法人に贈与若しくは著しく低い価額で譲渡した場合に、その贈与又は譲渡があった時に、その時における時価で譲渡があったものとみなして所得税や住民税を課税するという制度です(所得税法第59条第1項)。

みなし譲渡課税の趣旨は、贈与の時までの年々の値上り益(キャピタルゲイン)は、譲渡した人に帰属するものであるから、資産がその所有者から離れるときには、その時点でキャピタルゲイン課税の清算をすべきであると考えられます。

2千万円で購入した土地が1億円になっており、その1億円の土地を寄付したとすると、1億円-2千万円の8千万円の値上がり益があったことになります。この値上がり益分は、年々の値上がりの蓄積であり、その値上がり分は、その土地が所有者の手から離れたときに課税しようと考えるわけです。売却したか、寄付をしたかは関係がありません。

遺贈寄付は、通常、個人から法人への遺贈ですので、このみなし譲渡が課税されるケースが出てくるのです。

みなし譲渡課税の税率は、所得税が15%(+復興税0.315%)、住民税が5%です。ただし、遺言による寄付であれば、住民税は、亡くなった年は課税されないので、所得税の15.315%だけが課税されます。

<みなし譲渡課税の概要>

2.みなし譲渡課税の納税義務者

みなし譲渡課税は寄付者に課されますが、遺贈寄付(遺言による寄付)の場合には、みなし譲渡所得税は、お亡くなりになった被相続人の準確定申告で申告をすることになります。準確定申告とは、被相続人の1月1日からお亡くなりになった日までの所得について、お亡くなりになってから4か月以内に行う申告です。その場合に、被相続人はすでに亡くなっているので、その被相続人の納税義務は、相続人及び包括受遺者が引き継ぐことになります。

もし、不動産等の遺贈寄付が、特定遺贈で行われている場合には、受遺団体はみなし譲渡所得税を一切負担せず、財産を負担していない相続人がみなし譲渡所得税を負担することになります。相続人の立場にたてば、不動産等を被相続人の遺志で法人に遺贈することは許容できる場合でも、その分の所得税まで負担するということは許容できないケースもあり、トラブルに発生する可能性が高くなります。

このような問題があるため、不動産等の現物資産の寄付については事前に対策を講じておく必要があります。 次回以降、どのような対策が考えられるのかを見ていくことにします。